LA FISCALITÉ DES RENTES VIAGÈRES DU 3E PILIER B CHANGE !

De nouvelles règles concernant l’imposition des rentes viagères du 3e pilier B entreront en vigueur le 1er janvier 2025. Grâce à elles, les rentiers paieront moins d’impôts ! Une bonne nouvelle qui renforce l’attractivité du 3e pilier B. Cet article compare la nouvelle et l’ancienne législation et présente les impacts de cette modification sur tous les aspects du 3e pilier B. Par ailleurs, il compare les avantages et les inconvénients du 3e pilier B et ceux des autres solutions de prévoyance les plus courantes : le 2e pilier, le 3e pilier A et la Rente certaine.

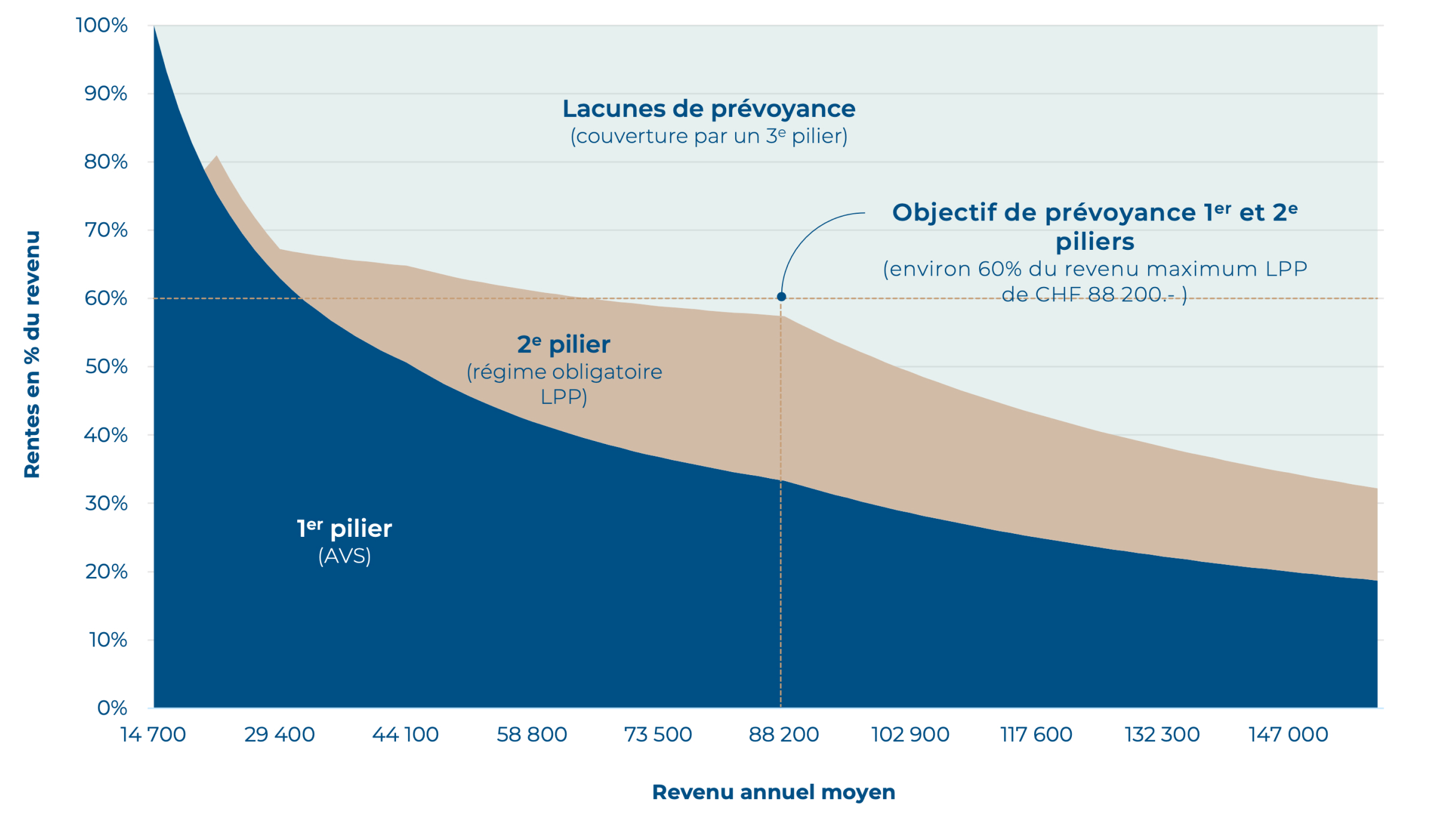

1. Un supplément important à la prévoyance obligatoire

1er pilier

- Assurance vieillesse étatique

- Obligatoire

- Couverture des besoins vitaux

2e pilier

- Prévoyance professionnelle

- Obligatoire

- Maintien du niveau de vie antérieur

3e pilier

- Prévoyance individuelle

- Facultative

- Maintien du niveau de vie antérieur

Le 3e pilier A, dont les primes sont fiscalement déductibles, est bien connu du public et plus de 50% des personnes qui exercent une activité lucrative en possèdent un. Le 3e pilier B, lui, n’est pas assez connu, alors qu’il offre de nombreux avantages.

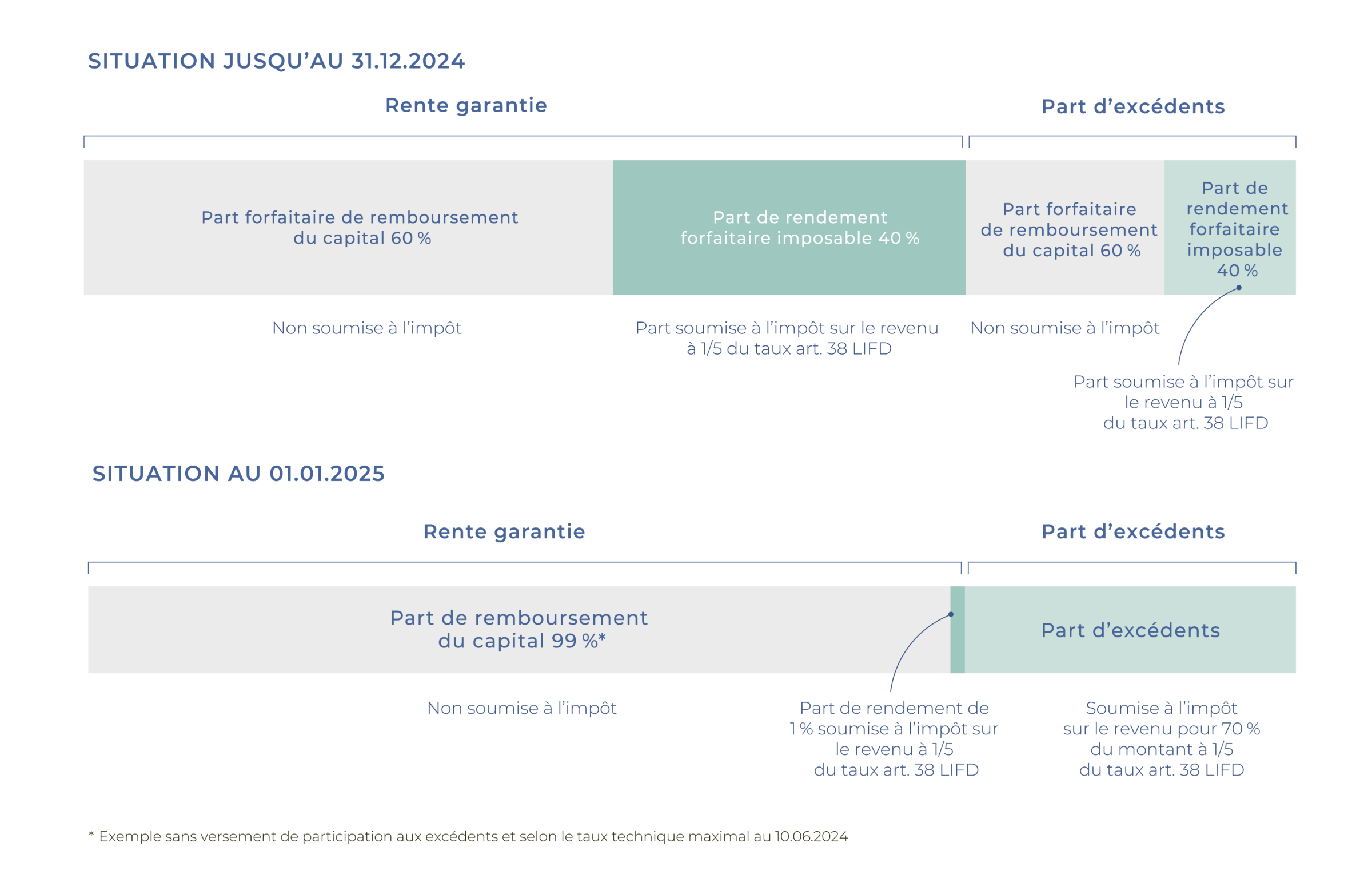

2. Fiscalité actuelle

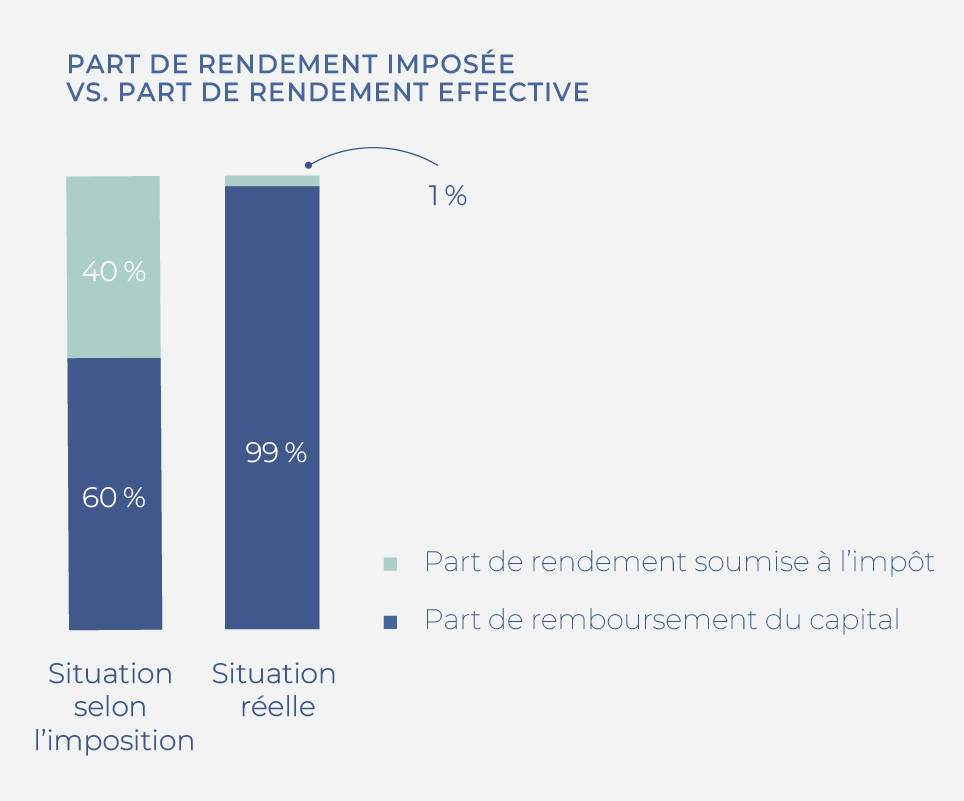

L’objectif du législateur était d’imposer uniquement la part des rentes viagères correspondant au rendement du capital, l’apport en capital correspondant aux primes ayant déjà été fiscalisé. Malheureusement, la baisse des taux d’intérêt durant plus de dix ans a conduit à la situation où la part de rendement ne représente plus 40% de la rente.

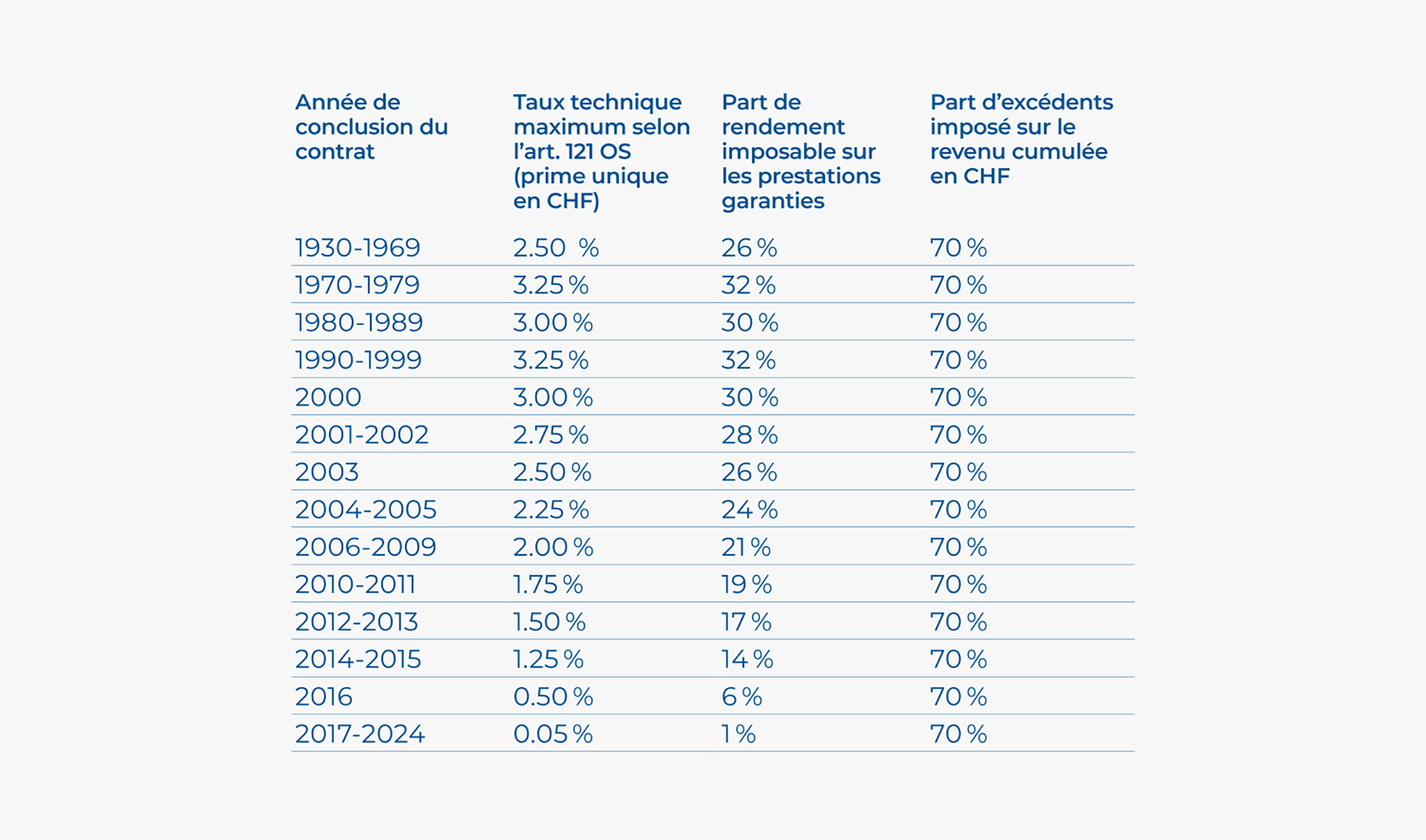

3. Nouvelle fiscalité de la rente

Dès le 1er janvier 2025, le pourcentage de la part garantie de la rente, pris en compte pour calculer l’impôt sur le revenu, sera déterminé en fonction de l’année de conclusion du contrat, en utilisant une formule qui dépend du taux d'intérêt maximum fixé par la FINMA (Autorité fédérale de surveillance des marchés financiers). Les éventuelles prestations excédentaires seront imposées à 70% (cf. tableau ci-dessous).

A titre d’exemple, la part imposable des prestations garanties va passer de 40% à 14% pour une police conclue il y a dix ans et de 40% à 1% pour une police conclue en 2024.

Exemples

Un contribuable perçoit, sur la base d’une police de 3e pilier B conclue en 2015, une prestation de rente garantie annuelle de CHF 20'000.- et une prestation excédentaire de CHF 500.-.

Système d’imposition actuel : 40% x (20'000 + 500) = 8'200.-

Système d’imposition proposé : 20’000 x 14% + 500 x 70% = 3'150.-

Le montant imposable baisse de 61.6% dans ce cas

Le même contribuable perçoit les mêmes prestations sur la base d’une police de 3e pilier B conclue en 2024.

Le montant qui sera soumis à l’impôt sur le revenu se calcule de la façon suivante :

Système d’imposition actuel : 40% x (20'000 + 500) = 8'200.-

Système d’imposition proposé : 20’000 x 1% + 500 x 70% = 550.-

Le montant imposable baisse de 93.3% dans ce cas

4. Entrée en vigueur

Le pourcentage de la rente garantie pris en compte pour l’imposition sur le revenu est défini selon l’année de conclusion du contrat et ne pourra pas varier sur toute la durée du contrat.

5. Déduction des primes

A Genève, les produits de 3e pilier B bénéficient d’une fiscalité particulièrement attractive par rapport au reste de la Suisse. En effet, les primes versées sur les assurances-vie sont déductibles du revenu imposable, dans les limites suivantes :

- Célibataire, veuf, divorcé, séparé de corps ou de fait : CHF 2'232.

Cette limite est portée au double pour les contribuables qui ne versent pas de cotisations à un 2e ou à un 3e pilier A.

- Epoux / partenaires enregistrés vivant en ménage commun : CHF 3'348.- (2 x CHF 1'674.-)

Cette limite est augmentée de moitié si l'un des deux époux / partenaires enregistrés ne verse pas de cotisations à un 2e ou à un 3e pilier A. Cette limite est portée au double si les deux époux / partenaires enregistrés ne versent pas de cotisations à un 2e ou à un 3e pilier A.

- Pour chaque charge de famille : CHF 913.-

Cette limite est augmentée de moitié si l'un des deux époux / partenaires enregistrés ne verse pas de cotisations à un 2e ou à un 3e pilier A. La limite pour charge de famille est portée au double si le contribuable seul et qui tient ménage indépendant ou les deux époux / partenaires enregistrés ne versent pas de cotisations à un 2e ou à un 3e pilier A.

6. Fiscalité du capital

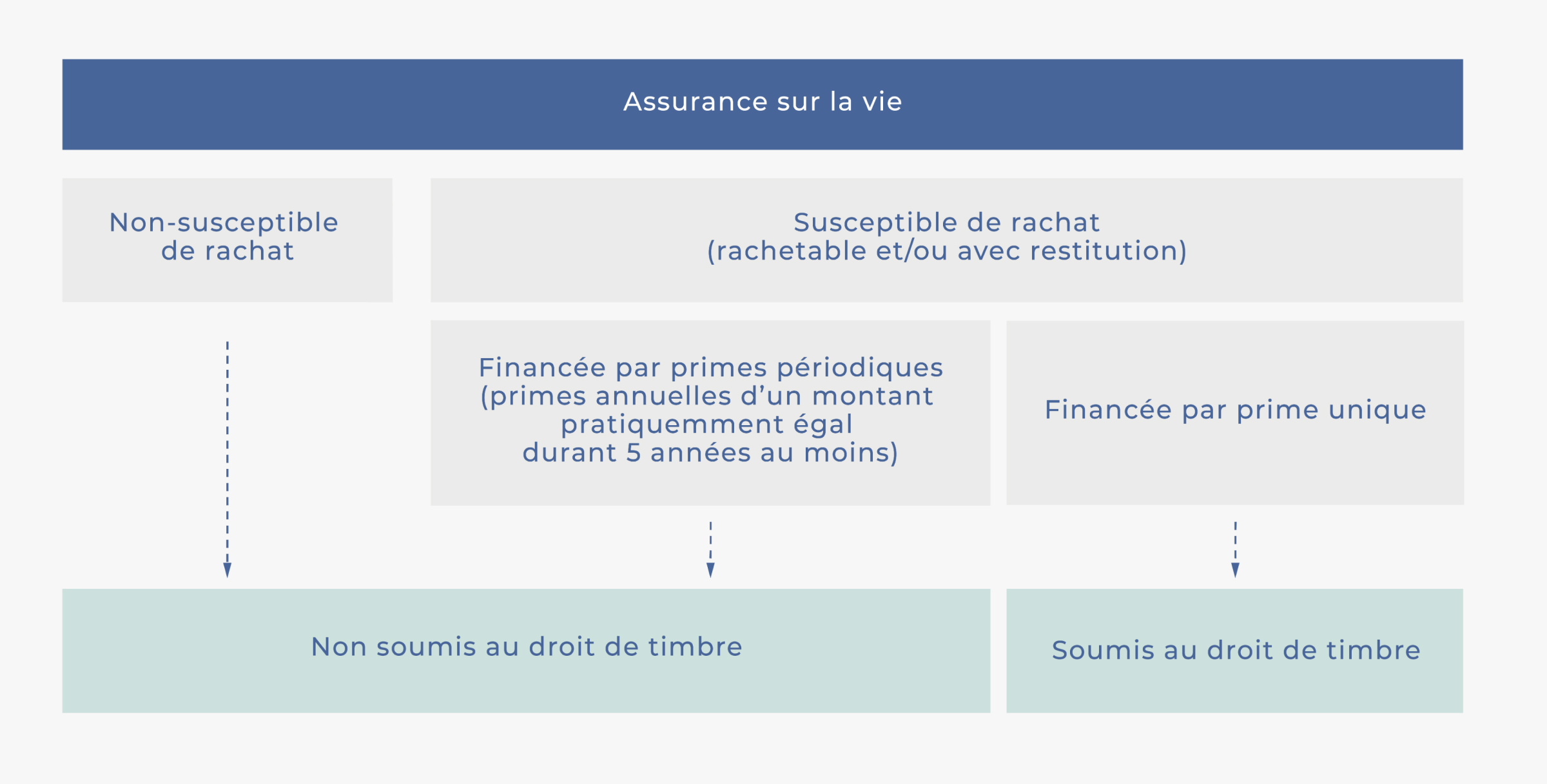

7. Droit de timbre

Le droit de timbre représente 2.5% de la prime versée. Cet élément doit donc être pris en considération au moment de définir les caractéristiques du 3e pilier B.

8. Fiscalité du rachat, du remboursement ou de la restitution

Les contrats de rente de 3e pilier B peuvent prévoir plusieurs situations dans laquelle le capital est remboursé :

-

Rachat : lorsque le contrat le prévoit, le preneur d’assurance peut décider de demander à l’assureur de lui verser son capital en tout temps. Ce versement en capital n’est soumis à aucune condition, contrairement au 2e pilier ou au 3e pilier A.

-

Remboursement : en cas de décès de l’assuré avant le début du versement des rentes, le capital constitué est remboursé aux héritiers de celui-ci.

-

Restitution : en cas de décès de l’assuré après le début du versement des rentes, le contrat peut prévoir une option de remboursement du capital restant (capital constitué moins les rentes versées).

Les principes appliqués jusqu’à présent pour l’imposition des prestations en capital découlant de contrats de rente viagère ne changent pas avec les nouvelles dispositions. La part de remboursement du capital n’est pas soumise à l’impôt alors que la part de rendement est soumise à l’impôt sur le revenu selon un barème préférentiel qui correspond à 1/5 du taux défini à l’article 38 de la LIFD. Cependant, la taille respective de ces parts change. La nouvelle situation est plus avantageuse, car la part non imposée augmente.

Exemple pour un contrat conclu en 2024

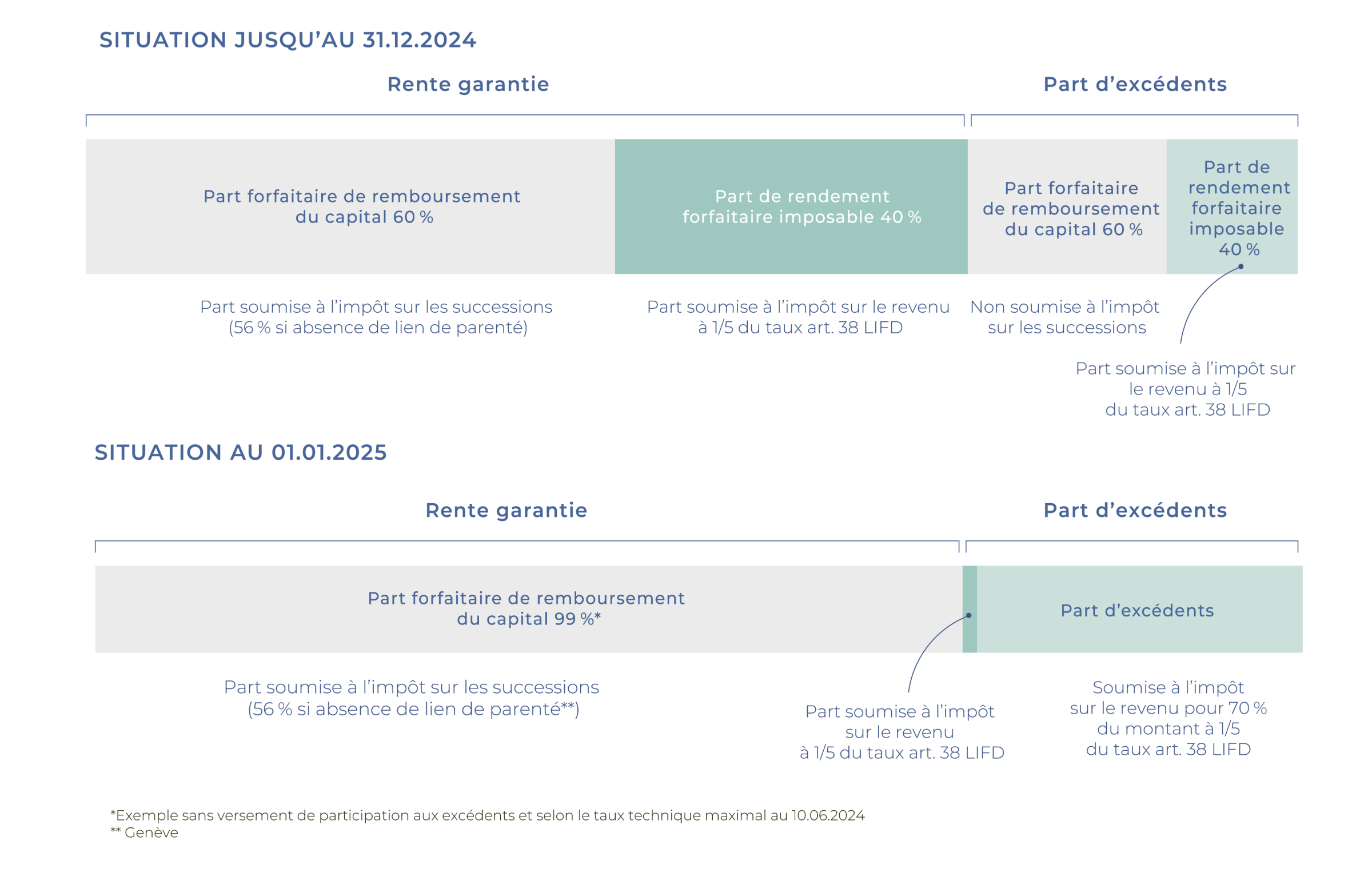

9. Fiscalité en cas de succession

La nouvelle fiscalité de la rente viagère de 3e pilier B impacte la fiscalité de la succession de ces contrats d’une façon différente selon que le bénéficiaire a, ou n’a pas, un lien de parenté direct avec l’assuré. En effet, la part de remboursement du capital est soumise à l’impôt sur les successions alors que la part de rendement est soumise à un barème préférentiel.

La nouvelle situation est plus avantageuse pour les successions de personnes avec lien de parenté direct. Elle est moins avantageuse pour les personnes sans lien de parenté direct.

Explicitons ce tableau au moyen d’un exemple, pour un contrat conclu en 2024. Selon les nouvelles règles, la part de remboursement du capital est de 99% (au lieu de 60%). Cela signifie qu’un héritier avec un lien de parenté direct ne paiera pas d’impôts de succession sur cette part de 99%. En revanche, pour un héritier sans lien de parenté direct, cette même part sera soumise à un taux d’imposition de 56%, alors que la part bénéficiant d’un barème préférentiel diminuera. L’héritier avec lien de parenté direct est donc avantagé par le changement de système, l’héritier sans lien de parenté est désavantagé.

10. Comparaison avec le 2e pilier

Comparer le 2e pilier et le 3e pilier B avant l’entrée en retraite n’a guère d’intérêt puisque le 2e pilier est obligatoire pour les salariés et ne constitue pas une option. Les comparer au moment du départ à la retraite est beaucoup plus intéressant.

Les rentes de 2e pilier versées par les caisses de pension sont généralement plus élevées que les rentes de 3e pilier B. Elles sont taxées au titre de l’impôt sur le revenu à 100% de leur montant et ne permettent pas de transmettre un capital aux héritiers en cas de décès.

Les rentes de 3e pilier B sont moins taxées et permettent de prévoir un mécanisme de transmission du capital aux héritiers.

Le retrait du 2e pilier sous forme de capital pour financer un 3e pilier B peut donc, dans certaines situations, se révéler intéressant.

11. Comparaison avec le 3e pilier A

Les primes versées sur un 3e pilier A sont déductibles du revenu imposable à hauteur de CHF 7056.- (CHF 7258.- en 2025) pour les personnes actives affiliées à une caisse de pension et au maximum de CHF 35'280.- (CHF 36'288.- en 2025) pour les indépendants. Dans le canton de Genève, le montant déductible pour le 3e pilier A est supérieur à celui autorisé pour les 3e pilier B, ce qui représente un avantage en faveur du 3e pilier A.

En revanche, lors du versement de la rente, le 3e pilier B devient plus avantageux. En effet, seule une fraction de la rente est taxée au titre de l’impôt sur le revenu alors que les rentes de 3e pilier A sont imposées sur la totalité de leur montant (100%).

Par ailleurs, le 3e pilier B offre une plus grande liberté de choix que ce soit sur la date de début du versement des rentes ou la possibilité de retirer le capital en cas de besoin.

12. Comparaison avec la Rente certaine

La fiscalité de la rente de 3e pilier B s’est sensiblement rapprochée de la fiscalité de la Rente certaine et les deux produits seront très semblables à partir du 1er janvier 2025. Le principal avantage de la Rente certaine est qu’elle n’est pas soumise au droit de timbre (2.5% du montant de la prime).

Cependant, sur d’autres aspects, la comparaison est à l’avantage du 3e pilier B. Par exemple :

- Une couverture complète de la longévité par une rente viagère plutôt qu’une rente temporaire

- La possibilité de financer le 3e pilier B par des primes périodiques, une prime unique ou une combinaison des deux, alors que la rente certaine est financée par une prime unique

- La possibilité de verser un capital au lieu d’une rente aux héritiers en cas de décès

13. De nouvelles opportunités

La modification de la fiscalité des rentes viagères de 3e pilier B ouvre de nouvelles opportunités en matière de financement de la retraite. C’est donc le bon moment pour faire le point sur votre prévoyance et pour identifier si et comment vous pouvez en profiter.

Les experts des Rentes Genevoises sont à votre disposition pour répondre à vos questions et analyser votre situation, gratuitement et sans engagement